Bonne nouvelle, le revenu des Gérants majoritaires augmente. Mais ils gagnent toujours en moyenne près de 20 % de moins que les entrepreneurs en nom propre, et ils sont toujours deux fois plus nombreux à ne percevoir ni rémunération, ni dividendes.

Prélèvement à la source : le cas particulier des Gérants majoritaires

- Article publié le 15 nov. 2017

Le ministère des finances a officiellement confirmé cette semaine que le prélèvement à la source de l'impôt sur le revenu serait mis en place à partir du 1er janvier 2019. Il a par ailleurs annoncé certains aménagements au dispositif et apporté des précisions sur le cas particulier des Gérants majoritaires de SARL.

Nouveau calendrier

Lors de leur déclaration de revenus en ligne au printemps 2018, les Français prendront connaissance pour la première fois de leur taux de prélèvement applicable à compter de 2019. Pour les déclarants papier, ce sera lors de la réception de leur avis d'imposition, dans le courant de l'été 2018.

Les employeurs quant à eux seront informés du taux applicable à chacun de leurs salariés dès le mois de septembre 2018, ceci afin de leur permettre de mettre en œuvre une préfiguration du prélèvement sur les bulletins de salaire à compter de l'automne 2018. Cette préfiguration consistera à préciser sur le bulletin de salaire le montant du prélèvement qui aurait été acquitté si le prélèvement avait été en vigueur.

Le prélèvement quant à lui ne sera réellement effectué qu'à partir du mois de janvier 2019.

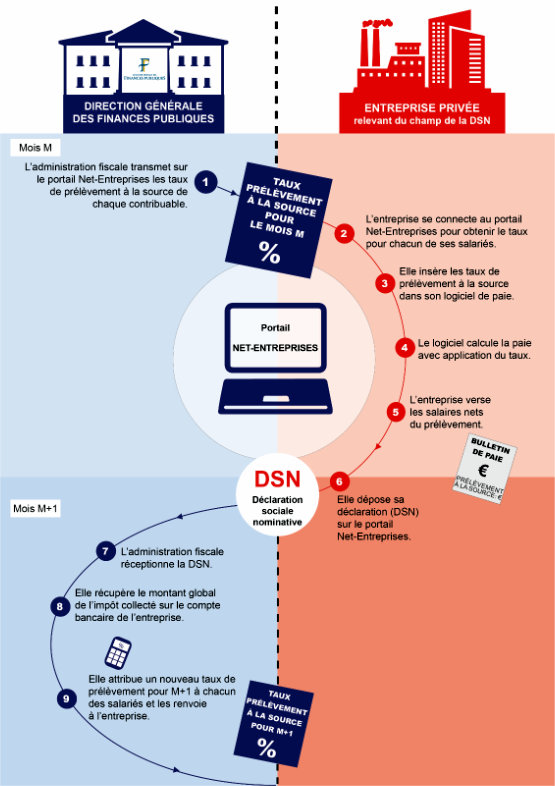

En pratique, voici comment cela va se passer, chaque mois, à partir de 2019 :

Aménagements du dispositif

Selon le ministre des finances, plusieurs aménagements vont être apportés au dispositif initial.

Pour les contribuables, un dispositif de communication sera ainsi mis en œuvre tout au long de l’année 2018 à l’occasion des principales étapes qui précèdent l’entrée en application de la réforme.

Par ailleurs, la simulation du prélèvement, qui sera opérée par les employeurs à partir d'octobre 2018, constituera, selon le Gouvernement, « un moment important de pédagogie ». Le contribuable connaîtra ainsi le montant qui aurait été prélevé si la réforme était déjà mise en œuvre.

Si les contribuables ne souhaitent donner aucun indice de l’existence d’autres revenus dans leur foyer fiscal, ils pourront choisir qu'aucun taux ne soit transmis à leur employeur, qui utilisera alors un taux neutre, choisi dans un barème fixé par la loi, en fonction de la rémunération du salarié.

Par ailleurs, les contribuables en couple pourront opter, sans modifier le niveau du prélèvement attendu pour le foyer, pour un taux de prélèvement individualisé en fonction du niveau de revenus de chacun de ses membres, ce taux étant calculé par l’administration fiscale. Cette option permettra de maintenir la confidentialité totale de la situation du membre du couple ayant les revenus les plus faibles.

Enfin, les sanctions seront assouplies en cas de modulation à la baisse erronée de leur taux par les contribuables.

Les employeurs quant à eux recevront un « kit » de l’administration fiscale, pour les accompagner dans la mise en œuvre du prélèvement. Une documentation à joindre aux bulletins de salaires (ou des contenus à diffuser sur leur intranet) leur sera également fournie.

Par ailleurs, l'application d’un taux non personnalisé sera simplifiée, en supprimant la spécificité de la période de travail (embauche en cours de mois ou temps partiel).

Il est également prévu de permettre aux collecteurs de récupérer le taux personnalisé des contribuables avant le premier versement de revenu pour l’appliquer immédiatement, ce qui évitera d'appliquer le taux neutre le premier voire les deux premiers mois de rémunération.

Enfin, le montant de l'amende minimale qui pourra être infligée aux employeurs en cas de défaillance relative au prélèvement (erreur ou retard) va être ramenée de 500 à 250 euros.

Le cas particulier des Gérants de SARL

Les Gérants minoritaires relevant du régime des salariés et bénéficiant d'un bulletin de paye, ils seront traités à cet égard comme tous les salariés. Le prélèvement auquel ils sont assujettis sera donc déduit de leur salaire net à payer et reversé par leur société via la DSN.

En revanche, les Gérants majoritaires ont ceci de particulier que, s'il sont imposables dans la catégorie des traitements et salaires, comme les salariés par conséquent, ils n'ont pas de bulletin de paye et ne relèvent pas de la DSN à titre personnel.

Ils constituent donc un cas particulier. Tellement particulier même que leur cas n'était pas spécifiquement prévu par la précédente loi instituant le prélèvement.

Mais le ministère des finances a apporté cette semaine des précisions sur leur sort.

Finalement, ils seront traités comme des non-salariés. Autrement dit, ils n'auront aucun prélèvement à effectuer sur la rémunération qu'ils se versent, l'Administration fiscale se chargeant de prélever chaque mois sur leur compte personnel des acomptes calculés par elle-même sur la base de leur dernière déclaration de revenus.

Bien entendu, nous ne manquerons pas de revenir dans le détail sur ces nouvelles dispositions dès que les textes seront parus.