En matière fiscale, il y a ce que dit la loi, et il y a ce que dit l’Administration. Mais les interprétations de celle-ci ne sont pas toujours justes. La preuve…

Départ en retraite des dirigeants : l'abattement de 500.000 € est prolongé de deux ans

- Article publié le 1 nov. 2022

Par suite de la pandémie de Covid-19, la loi de finances du 30 décembre 2021 a aménagé de la façon suivante le dispositif d'abattement de 500.000 € dont peuvent bénéficier les Gérants qui cèdent leurs parts pour partir en retraite :

- alors qu'il ne devait s'appliquer que pour les cessions de parts à intervenir jusqu'au 31 décembre 2022, ce dispositif est prolongé de deux ans. Ainsi, toutes les conditions étant par ailleurs remplies (ne manquez pas de vous reporter à notre fiche pratique à ce sujet), l'abattement sera applicable désormais aux cessions réalisées jusqu'au 31 décembre 2024, ainsi que, le cas échéant, aux compléments de prix perçus jusqu'à cette date.

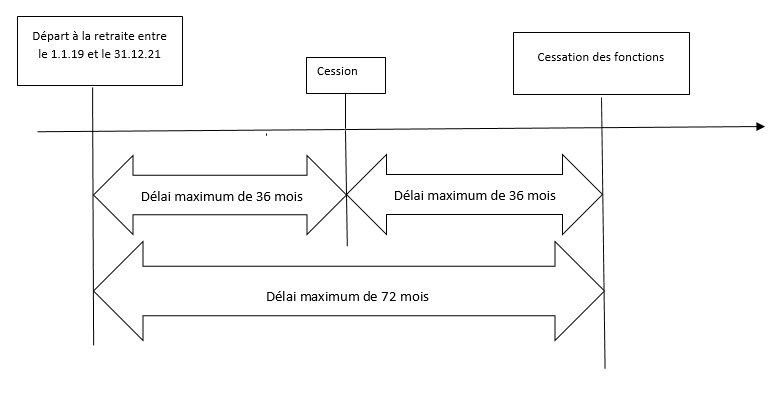

- par ailleurs, alors que, normalement, l'une des conditions à respecter pour bénéficier de cet abattement étant que le Gérant fasse valoir ses droits à la retraite et cesse toute fonction dans la société dont les parts sont cédées dans un délai de 24 mois consécutifs (de date à date) précédant ou suivant la cession, la loi dispose que, lorsque le Gérant a fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021 et que son départ en retraite a précédé la cession, le délai de 2 ans accordé pour cesser ses fonctions est porté à 3 ans (soit 36 mois de date à date).

Calcul des délais à respecter

Pour déterminer si l'on a droit ou non à l'abattement, trois dates doivent être considérées :

- la date de départ en retraite ;

- la date de cession de ses parts ;

- la date de cessation de toute fonction au sein de la société.

Date de départ en retraite

Comme il a été dit ci-dessus, si l'on souhaite bénéficier du délai majoré de 36 mois, le départ en retraite doit impérativement avoir eu lieu entre le 1er janvier 2019 et le 31 décembre 2021 (sinon c'est le délai de 24 mois qui s'applique).

Date de cession des parts et date de cessation des fonctions

L'une et l'autre sont intimement liées : selon la loi, le cédant doit cesser toute fonction dans la société dont les parts sont cédées, et doit faire valoir ses droits à la retraite dans un délai de 36 mois consécutifs (de date à date) précédant ou suivant la cession.

Il en résulte les situations suivantes :

- lorsque la cession des parts intervient après la cessation des fonctions, il ne doit pas s'écouler un délai supérieur à 36 mois entre le premier de ces évènements (départ en retraite et cessation de fonctions) et la cession ;

- dans l'hypothèse où la cessation des fonctions interviendrait après la cession, il ne doit pas s'écouler un délai supérieur à 72 mois entre le départ en retraite et la cessation des fonctions, sans que le délai écoulé entre chacun de ces deux évènements et la cession n'excède 36 mois.

Cas particulier de cessions échelonnées

Pour bénéficier de l'abattement de 500.000 €, la cession doit porter sur l'intégralité des parts détenues par le Gérant dans la société dont les titres ou droits sont cédés, ou, dans le cas où seul l'usufruit est détenu, sur plus de 50 % des droits dans les bénéfices sociaux de cette société.

Ceci n'empêche pas que la cession peut avoir lieu de façon échelonnée dans le temps, mais sous réserve dans ce cas que les conditions suivantes soient respectées :

- si la cessation des fonctions et le départ à la retraite interviennent à une même date (nécessairement comprise entre le 1er janvier 2019 et le 31 décembre 2021), il est admis, pour l'appréciation de la condition de cession totale, de prendre en compte les cessions intervenues après cette date sous réserve qu'il ne s'écoule pas un délai supérieur à 36 mois entre ces deux évènements et la dernière des cessions.

- si la cessation des fonctions est postérieure au départ à la retraite, il est admis de prendre en compte, cumulativement, toute cession intervenue dans les 36 mois suivant le départ à la retraite.

| Exemple : le Gérant a fait valoir ses droits à la retraite le 1er janvier 2020 et a cessé ses fonctions le 1er janvier 2022. Pour l'appréciation de la condition tenant à la cession totale de ses parts, il convient de prendre en compte les cessions intervenues entre le 1er janvier 2020 et le 1er janvier 2023.

- Toutefois, lorsque la cessation des fonctions intervient entre 36 et 72 mois suivant le départ en retraite, peuvent par tolérance être prises en compte, cumulativement, les cessions qui sont distantes de moins de 36 mois de ces deux évènements.

| Exemple : Un dirigeant fait valoir ses droits à la retraite le 30 avril 2020 et cesse ses fonctions le 30 avril 2024. Pour l'appréciation de la condition tenant à la cession totale de ses parts, il convient de prendre en compte les cessions intervenues entre le 30 avril 2021 et le 30 avril 2023.

- Enfin, si la cessation des fonctions est antérieure au départ à la retraite, il est admis pour déterminer si la condition de cession totale (ou majoritaire) est remplie, de prendre en compte, cumulativement, toute cession intervenue après le départ à la retraite et dans les 36 mois de la cessation des fonctions.

| Exemple : le Gérant a cessé ses fonctions le 1er juin 2018 et a fait valoir ses droits à la retraite le 1er janvier 2019 sans avoir encore effectué aucune cession à cette dernière date. Pour l'appréciation de la condition tenant à la cession totale (ou majoritaire), il convient de prendre en compte les cessions intervenues entre le 1er janvier 2019 et le 31 mai 2021.